随着“两会”临近,且中国经济仍在复苏的初期阶段,财政政策将在2023年如何发力成为了近期市场最为关注的话题。此外,超额储蓄能否转化为报复性消费亦值得观察。

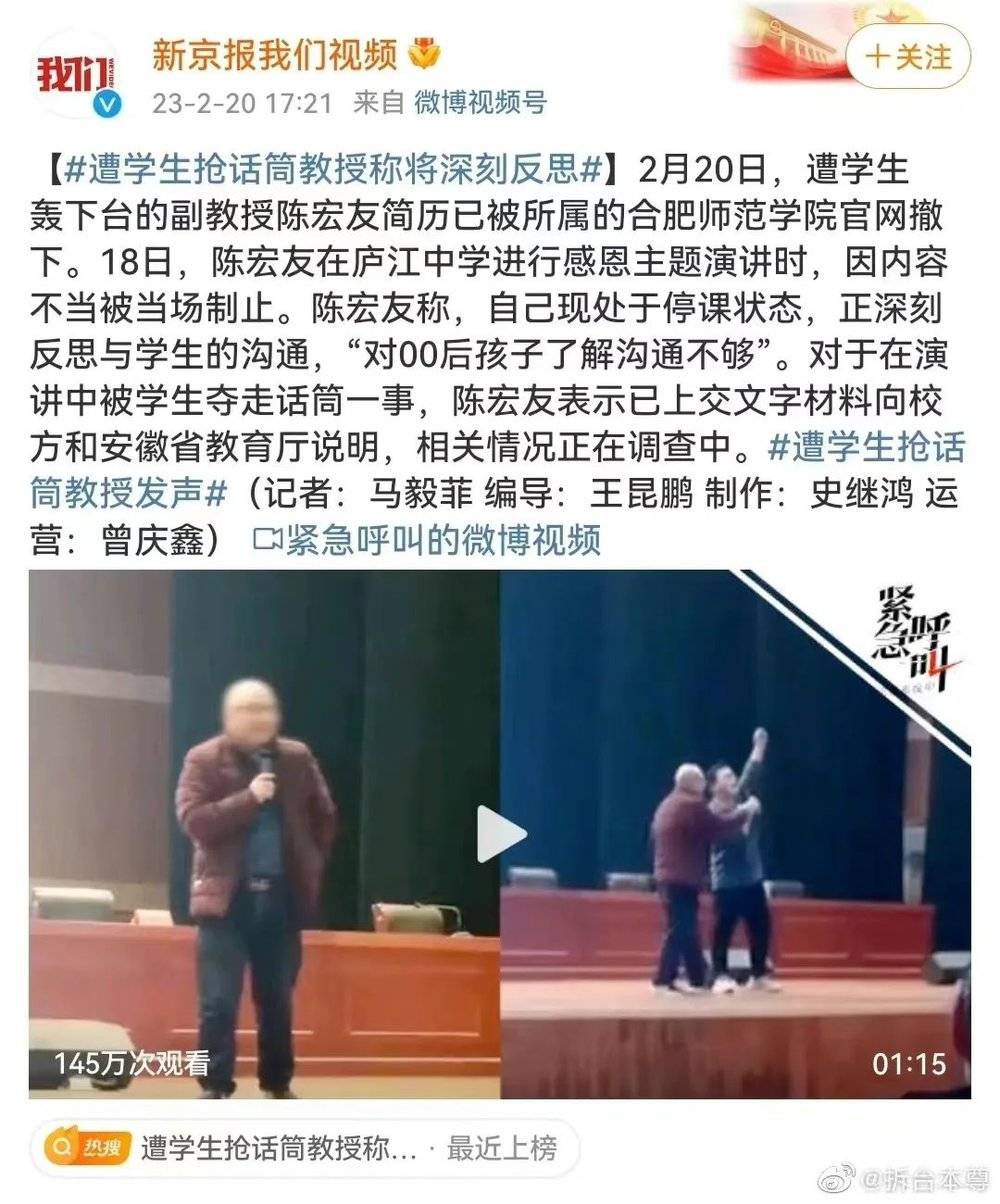

(资料图)

(资料图)

对此,摩根大通中国首席经济学家朱海斌近期接受了第一财经记者的采访。

“报复性消费”可能性不太大

就2023年的经济增长预测而言,在“三驾马车”中,朱海斌预计,消费将从去年对GDP贡献1个百分点跳升至4.1个百分点,投资将从1.5个百分点升至2个百分点,进出口则构成拖累,从0.5个百分点降至-0.5个百分点,即经常账户顺差相较于去年的约4000亿美元将降至1800亿美元左右。全年GDP增速预计为5.6%。

就此来看,频频被提及的“消费扛大旗”的概念确实站得住脚,但朱海斌认为“超额储蓄引发报复性消费”的可能性并不大。

“4个点的消费修复从理论上来说只是一个正常化的过程,但市场上很多观点提出‘中国的消费会否像欧美国家在2021年报复性消费反弹’,这种可能性不大。”他解释称,在疫情前,即2018年、2019年,当时中国经济平均每年增长6个百分点,其中大概4个点来自于消费,2个点来自于投资,进出口基本上是零贡献。所以今年无论是消费还是投资,都会基本回到正常水平,前两年表现滞后的消费复苏亦可能更为突出,但进出口或受到全球贸易下行的拖累。

事实上,市场上对于“报复性消费”的讨论来源于中国在疫情三年间不断增加的存款规模。在2018年、2019年,中国家庭部门储蓄率约为30%,而2020年起的三年分别为34%、31%和33.5%,因此摩根大通预计过去三年的超额储蓄累计约为4.5万亿元。

“但超额储蓄的分布是不均匀的,农村部门过去三年累计的超额储蓄约为人均500元,相当于农村家庭0.3个月的人均收入,预计对消费带来的刺激较为有限。城镇地区明显更高,人均约为5000元,相当于1.5个月的收入。从全国水平来看,4.5万亿元超额储蓄相当于1.1个月的额外收入,超额储蓄虽说整体数字不小,但与欧美在2021年之前的消费强反弹时期的超额储蓄相比,中国的数字明显是偏低的。”

相关数据显示,疫情暴发以来,美国政府进行了3轮大规模“撒钱”,推动居民收入快速增长。大规模“撒钱”下,美国居民的转移支付收入一度接近每月6800亿美元、远超疫情前的每月2600亿美元,带动个人总收入最高突破每月2万亿美元的关口。美国居民支出偏慢、储蓄率高企,累积了超过2.5万亿美元的超额储蓄。

朱海斌表示,尽管对于今年会否继续在疫后发放消费券或现金的讨论升温,但实际可能性不大,原因在于中国历来倾向于从生产端入手,例如刺激基建,以此带动就业和消费。

不过,他也建议,今年进一步发放消费券或现金的必要性是存在的。“以往中国从生产端入手,刺激制造业或基建,为产品先找到相应的需求,然后工厂会再继续扩招,相对会带动就业、收入好转。”但他表示,今年可能面临一个较大的问题,即全球外需不佳,可能无法承接中国作为出口大国的第一波产能,由此就凸显出发放消费券的重要性。

“尽管反对者认为消费券的效果只是一次性的,但实际上我们今年可能恰恰需要的是第一波需求的反弹,尤其是在外需不足的情况下的,通过发消费券先拉动一把内需,生产端的供给才会有收入的来源。”

2023年财政扩张性或被高估

财政政策的走向近期亦备受关注,但朱海斌并不认为财政扩张性会大幅超预期。

“由于2022年是财政政策扩张力度非常强的一年,不仅在去年3月时大规模降税减费,4月、8月又针对基建出台了更多的刺激措施,叠加防疫开支,再加上2021年很多地方政府专项债发行的资金并未用完,因而顺延到了2022年进行使用。种种因素加持下,去年的财政政策扩张是非常明显的。”

谈及今年的财政政策,朱海斌认为,如果跟以往的正常年份相比,2023年预计中国将采取扩张性的财政政策,赤字率预计为3%,专项债务规模为3.9万亿元。“但如果和去年的基数相比,2023年可能被视为财政整顿的一年。”

在他看来,“两会”令人更加关注的一个维度是今年财政支出的方向。因为与去年相比,今年至少有两个明显的变化——第一,去年大规模的防疫成本支出今年不会再有;第二,除了基建,去年财政赤字中大规模的降税减费占了相当比重,按国家税务总局的数据,去年减税降费规模(加上入延迟缴费等)超过4万亿元。过去六七年来,宏观税负已明显下降。

“所以从财政支出来讲,如果我们没有像去年接近万亿元水平的防疫成本支出,且降税减费的规模比去年明显缩小,其实有相当一部分资金可以省下来做别的事。”

至于“别的事”是什么,他认为可能是针对政府扶持的消费领域,比如汽车、家电,出台一些积极政策;在生产端,除了基建外,各界也期待在重点国家战略性行业出现更多支持。

就货币政策而言,摩根大通认为关键词是“延续性”。该机构预计信贷增速全年将维持在9.5%(去年是9.6%);4月预计仍可能有一次降准,该时点恰逢一季度经济数据出炉后,由于去年的高基数效应,今年一季度同比增长仍会相对比较低。

“我们对今年的通胀也不担心,尽管1月CPI达到2.1%,但预计在接下来几个月CPI大概率会重新回到2%以下,下半年或渐渐上行,到年底可能达到3%左右,所以今年的通胀环境整体仍然是比较良性的,央行有条件在未来的两三个月考虑降息,这也是我们预计的今年唯一一次降息。”朱海斌称。

(文章来源:第一财经)