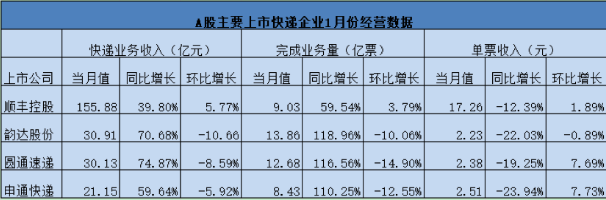

1月26日,快手正式向港交所递交公司上市发行方案。招股书显示,快手计划2月5日于香港联交所主板开售,股份代号1024。快手此次上市采取AB股架构,其中B类流通股份每手买卖单位为100股。

快手此次公开发行共计发售365,218,600股股份,其中,356,088,100股股份将做国际发售,9,130,500股股份将做香港公开发售。指示性发售价格范围在每股105港元-115港元之间,以此计算对应股份市值分别为4314亿港元和4724亿港元,估值超过预期的500亿美元,介于556亿至609亿美元(约4337亿至4750亿港元),计及超额配售权估值最多可增至617亿美元(约4813亿港元),最终发售价及配售结果将于2月4日公布。如按照发售价的中位数110港元计算,快手本次全球发售的所得款净额,在扣除相关包销费用及全球发售相关预计开支后,将达到394.77亿港元。

目前快手申购情况火热,多位个人投资者在微信群里转发“亲友助力”以获得更多融资打新额度;部分机构投资者也在争取通过各种方式获得更多份额;多名基石投资者已同意按发售价认购可供认购的发售股份数目,总额约24.5亿美元,包括Capital Group、淡马锡旗下的Aranda Investments、新加坡政府投资公司(GIC)、景顺投资(Invesco)、富达国际、贝莱德(BlackRock)、加拿大退休金计划投资局(CPP Investments)、Sunny Festive、 摩根士丹利旗下的MSAL及MSIM Inc,以及阿联酋最大的主权财富基金阿布扎比投资局(ADIA)。

根据快手招股书,此次IPO所得款项净额的约35%将用于增强生态系统,包括但不限于:继续丰富和提高平台内容的品质和多样性;开发新的互动功能及支持用户培养粉丝;为广告商提供更多线上营销解决方案;及扩大电商平台。约30%将用于研发及技术;约25%将用于选择性收购或投资与快手业务互补及符合我们理念和增长策略的产品、服务及业务;约10%将用作营运资金及一般企业用途。

1月24日快手更新招股书,数据显示,截至2020年11月30日止十一个月,快手日活数据由截至2020年9月30日的2.62亿缓升至2.64亿,月活数据由截至2020年9月30日的4.83亿微降至4.81亿。公司经营亏损为94亿元,该数据2020年9月为72.44亿元,2020年6月为63.48亿元。

另外在电商业务部分,财报显示,截至2020年11月30日,快手电商GMV达到3326亿元人民币,超过2019年全年GMV的5倍。2020年以来,快手电商GMV实现第一个1000亿用了6个月,第二个1000亿用了3个月,第三个1000亿用了两个月。

快手预计2020年亏损净额较上年会有所增加,由于持续投资生态系统,故预计在不久的将来销售及营销开支和研发开支绝对金额会不断增加,无法保证在不久的将来会盈利。(吕倩)