尽管过去一年被中国人寿董事长白涛直陈是“职业生涯里比较难的一个年份”,但“寿险一哥”对未来仍充满信心。

中国人寿3月29日晚披露2022年度业绩。在寿险业深度转型的时期,该公司交出相对稳健的业绩,稳住6000亿总保费盘子的同时,价值指标好于多数主要同业,投资端也好于行业总体的表现。

3月30日,该公司在北京和香港两地举办2022年度业绩发布会,白涛携管理层回答了外界提问,对人身险未来发展显示出信心,并透露了5万亿资产今年操盘思路。

【资料图】

【资料图】

罕见负债资产两端承压,不改三个“充满信心”

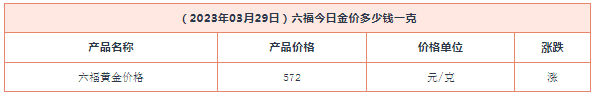

年报显示,中国人寿2022年保费收入6152亿元,同比微降0.77%,大体持平;保险新单保费收入为1847.67亿元,同比上升5.1%,业务结构有所优化。

寿险公司关注的核心指标方面,中国人寿2022年一年新业务价值为360.04亿元,同比下滑19.5%,表现好于多数同业;截至2022年末内含价值为1.23万亿元,同比增长2.3%。

中国人寿2022年末总资产、投资资产双双突破5万亿元,其中总资产达5.25万亿元,投资资产达5.06万亿元。2022年净投资收益率为4.00%,较2021年下降38个基点。

受权益市场大幅下跌、权益品种价差收益同比下降影响,2022年总投资收益率为3.94%,较2021年下降104个基点。不过,仍好于行业平均水平3.76%,高出行业18个基点。

由于投资收益率下降,2022年中国人寿最终实现归属于母公司股东的净利润320.82亿元,同比下降36.8%。

“在我职业生涯里面,我认为去年是比较难的一年。”中国人寿董事长白涛在发布会上坦言,去年出现了资产端和负债端两端承压,这在历史上是罕见的。

不过,展望未来,白涛仍积极乐观。他说自去年四季度以来,保险指数累计涨幅达到40%,已反映一定积极信号。

一是行业复苏正在加快,国寿今年截至目前的保费收入比2月份要好很多。

二是行业转型在加快,保险公司都在加快以客户为中心的转型,推进数字化转型,推进销售队伍的职业化和专业化转型。

三是支撑行业价值增长的积极因素也在增加,新单增长由负转正,虽然销售队伍在减少,但核心骨干和基本产能、人均产能稳定增长,为行业奠定了基础,银保渠道的价值贡献度也在提高。

白涛还对比了全球的保费深度和密度,考虑到未来十年我国人均收入会翻番,保险需求会有很大提升,“所以我对未来人身险市场充满信心,我对2023年中国经济发展充满信心,我也对2023年及以后中国人寿的业绩增长充满信心。”

启动“八大工程”,规划“一主多辅”养老服务体系

中国人寿年报显示其启动新经营策略,即“八大工程”,也受到关注。这具体是什么考虑?中国人寿总裁赵鹏作了阐释。

“如何实现今年高质量发展的目标,我们也在思考,关键是怎么样通过改革提升我们的发展动力、发展动能,不断拓宽我们发展的空间,寻找增加新的增长点。”赵鹏说,这是其提出八大工程的原因所在。

他表示,八大工程和2019年推出的鼎新工程一脉相承。鼎新工程重点是在于组织架构的调整、经营模式的变革,公司经营稳定与之密不可分。未来要抢抓新的发展机遇,推动公司实现高质量发展,抓手是八大工程,加大在一些重点领域的改革和推进。

八大工程中,党建引领筑基工程、人才建设固本工程、销售渠道强体工程,均聚焦在队伍建设;综合营销聚力工程、客户经营金山工程、政企合作民心工程,主要关注客户资源;此外还有,金融科技数字化工程、健康养老生态工程。

其中,健康养老生态工程由赵鹏挂帅亲自推动。他透露了中国人寿最新的“一主多辅”大养老服务供给体系规划。即,以城市中心区的养老公寓或机构养老为主;以已布局的郊区的机构养老(如天津、苏州、三亚等地的机构养老)以及居家养老、社区养老等三种养老服务为辅。

“我们前期做了市场调研,我们的客户特别是高净值客户,对健康和服务的需求是非常巨大的。”他表示,希望通过1~2年的时间,能够在20~30个中心城市,形成国寿养老服务的供给能力,去服务好客户,助推业务发展。

今年将加配高股息股票,关注公募REITs

作为体量已超5万亿的机构投资者,中国人寿对市场的展望和投资布局,也受市场关注。中国人寿拟任副总裁刘晖介绍了今年的投资思路。

展望2023年,中国经济整体呈现出复苏态势,企业盈利和融资需求在逐渐改善,市场风险偏好也在回升。“在中国当前扩内需、稳增长的宏观政策的推动下,预计利率中枢会小幅上行,股市也存在结构性机会。”刘晖说。

刘晖介绍了大类资产的具体思路。固收方面,将做强固收底仓,重点是提升票息收益和资产久期。对于长久期、低风险的利率债,会应配尽配,同时,竞争性地去配置信用类品种,持续巩固基础配置。

在权益投资方面,将做稳权益投资,统筹好收益增强和波动管理。“今年开局的优势在于我们在2022年市场下跌的低位开展了中长期的布局,这为今后中长期收益做好了储备。今年重点还是控制总体的风险敞口,更加注重中长期的配置,同时发挥好投资管理人的差异化布局优势。”

内部权益投资重点是做好“三维组合”,即交易盘股票、偏股型基金、高股息股票这三维的配合。“今年将加配高股息股票,提升我们整个收益的同时,降低波动性,增加安全垫。”

她透露,今年在国际市场关注港股。港股在连续两年大幅下跌后估值“合理偏低估”,在中国经济复苏之下,企业的基本面在向好,随着市场信心恢复,港股的吸引力会再提升,中国人寿也会持续通过港股通等各种手段来提升港股方面的配置,特别是一些高股息股票的配置。

在另类投资方面,刘晖特别提到REITs.“当前国家也非常鼓励另类投资,特别是公募REITs推出,今年我们也会继续去创新Pre-REITs产品以及‘固收+’产品,通过这样一些产品布局优质资产和优势赛道。”

她表示,不动产能够提供一个具有稳定现金流、相关性较低、抵御波动、抗周期的收益,中国人寿目前布局的不动产不含住宅,都是持有型物业,包括新经济地产、物流资产、产业园资产、商业综合办公体等。这些实物资产生逢其时,今年公募REITs在扩募扩品种,消费类的基础设施也列入了公募REITs的基础资产范围。“这些购物中心、综合办公体也将列入公募REITs的范围,所以中国人寿下一步既是一个优质资产的提供者,同时也是一个经验丰富的运营管理人。”

对于市场关心的外围硅谷银行和瑞信银行事件影响,刘晖表示,中国人寿境外投资资产不超过总资产的1.5%,没有对这些银行的直接风险敞口,公司还是安全审慎的。

(文章来源:券商中国)

![天天快资讯:离谱的汉字猜明星5攻略 离谱的汉字猜明星5答案[多图]](http://img.rexun.cn/2022/0610/20220610100600952.jpg)