6月17日,资本邦了解到,中触媒新材料股份有限公司(下称“中触媒”)科创板IPO获上交所受理。

图片来源:上交所官网

公司主要从事特种分子筛及催化新材料产品的研发、生产、销售及化工技术、化工工艺服务。发行人主要产品为特种分子筛及催化剂、非分子筛催化剂、催化应用工艺及化工技术服务三大类,应用领域包括环境保护、能源化工等多个行业,其中特种分子筛及催化剂为发行人报告期内的主要收入来源。

图片来源:公司招股书

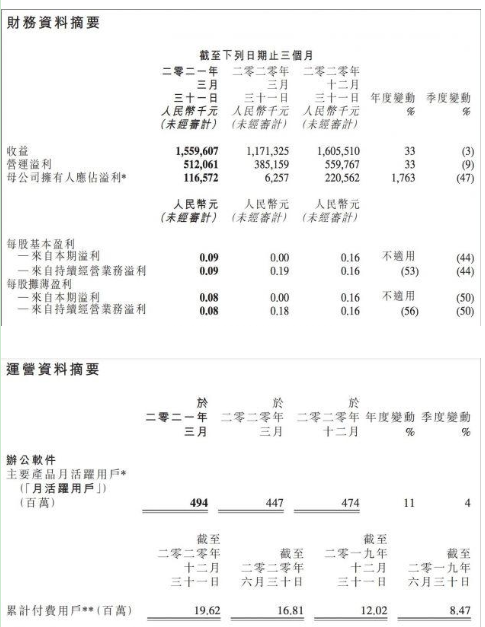

财务数据显示,公司2018年、2019年、2020年营收分别为1.69亿元、3.33亿元、4.06亿元;同期对应的净利润分别为922.72万元、5,345.13万元、9,183.92万元。

值得一提的是,中触媒曾是新三板公司,2016年3月31日挂牌新三板,公司2017年8月24日起在全国中小企业股份转让系统终止挂牌。

发行人本次发行选择《上市规则》中2.1.2条中第一套标准第二款内容,预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5,000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元。

发行人预计市值不低于人民币10亿元,最近一年净利润和营业收入分别为9,183.92万元和40,596.23万元,最近一年净利润为正且营业收入不低于人民币1亿元,满足上述公司选择上市标准的要求。

中触媒本次拟募资用于环保新材料及中间体项目、特种分子筛、环保催化剂、汽车尾气净化催化剂产业化项目。

图片来源:公司招股书

截至本招股说明书签署日,中触媒集团直接持有公司股份4,603.10万股,占公司股本总额的34.83%,为公司控股股东。公司控股股东中触媒集团为一家投资控股型公司,不实际从事生产经营业务,其主要资产为持有发行人股份。

截至本招股说明书签署日,李进和刘颐静二人为夫妻关系,分别直接持有中触媒集团36.08%和22.44%股权,合计持有中触媒集团58.52%的股权,中触媒集团持有公司34.83%的股份,李进直接持有公司1,148.50万股股份,占公司总股本的8.69%,刘颐静直接持有公司520.70万股股份,占公司总股本的3.94%;合计控制公司47.46%股权;李进担任公司董事长,能够对公司的重大对外投资、技术研发、日常经营管理等经营决策施加重大影响,李进和刘颐静为公司的共同实际控制人。

中触媒坦称公司面临技术、经营、环境保护、安全生产等风险。

(一)技术风险

特种分子筛及催化新材料是节能环保、能源化工等行业及其工艺设备环节所需的关键材料,特种分子筛及催化剂新材料对推动节能环保、能源化工等行业新技术与新工艺的发展起到重要作用。特种分子筛不但可以作为催化剂材料,还可以作为吸附材料、离子交换材料、杀菌净化材料等,其应用领域广泛。若发行人未能及时跟进技术发展趋势、保持技术和工艺的先进性,或者技术研究方向与未来市场需求出现偏差,则会削弱发行人的竞争能力,从而对公司的经营情况产生不利影响。

(二)经营风险

1、移动源脱硝市场需求未能有效释放的风险

随着国家和民众对环境保护意识增强,符合国六标准的机动车为汽车主机厂商产品更新迭代基本要求,符合国六标准尾气处理将是各厂商竞争的关键要素,预计市场对移动源尾气处理的上游配套产品的脱硝新材料需求也将呈几何倍数增长,但国家政策的落地执行和市场对新技术认可需要一定验证周期,若市场对新技术、新材料的认可验证周期延长而导致市场需求未能有效释放,或新能源机动车对柴油车替代导致柴油车市场份额降低,进而对公司的经营业绩产生不利影响。

2、客户集中风险

2018年、2019年和2020年公司前五大客户销售额占当期营业收入的比例分别为67.76%、77.27%和88.12%,呈上升趋势。其中,公司来源于第一大客户巴斯夫的销售收入分别为3,246.16万元、19,750.05万元和28,186.95万元,占公司营业收入比例为19.19%、59.31%和69.43%,公司存在客户集中风险和第一大客户依赖风险。

公司核心产品之一为移动源脱硝分子筛,下游机动车尾气净化处置行业集中度高,据统计巴斯夫与庄信万丰、优美科合计占据全球移动源脱硝催化剂市场份额约70%以上。巴斯夫是全球知名的化工企业,同时也是移动源脱硝催化剂的主要生产企业之一。公司为国内特种分子筛的主要生产企业之一,拥有自主研发的移动源脱硝分子筛核心技术。公司为巴斯夫国内、境外亚太区域及部分欧洲区域供应移动源脱硝分子筛产品。

随着我国国六标准以及印度、泰国等国家和地区尾气排放政策的陆续实施,移动源脱硝催化剂的市场需求将大幅增长。公司的移动源脱硝分子筛产品销售规模和占营业收入比例仍有可能进一步增加。公司与巴斯夫已签订十年的长期原料采购合同,形成了稳定、共赢的合作关系。

若未来下游市场需求下降,对公司移动源脱硝分子筛产品需求减少,或者公司研发创新、生产供应无法及时满足客户需求,或者巴斯夫增加其他供应商,则可能对公司业务经营、财务状况产生较大不利影响。

(三)环境保护风险

公司目前“三废”治理和排放符合国家的有关环保政策和排放标准,但随着国家环保政策日益严格,环境污染治理标准日趋提高,国家及地方政府可能在将来颁布新的环境保护法律法规,提高环境保护标准,将会增加公司环保投资和治理成本。此外,如果因人为操作不当、自然灾害以及其他原因等出现突发环境污染事件,主管部门可能对公司采取罚款、停产整顿或关闭部分生产设施等措施,将对公司经营业绩产生重大不利影响。

(四)安全生产风险

公司生产过程中使用到的氢氧化钠、污水处理中使用的硫酸、盐酸等均属于危险化学品。生产过程中反应釜物料合成、焙烧炉焙烧等均需要在高压、高温下运行,所使用的动能包括电、管道天然气和管道蒸汽。若对危险源不能进行正确识别和有效控制,会存在发生安全事故的风险,可能出现人员伤亡和财产损毁,对公司的业务经营造成负面影响,并带来经济和声誉损失,同时可能引起诉讼、赔偿性支出、处罚以及停产损失。

(五)内控风险

李进和刘颐静二人为夫妻关系,分别直接持有中触媒集团36.08%和22.44%股权,合计持有中触媒集团58.52%的股权,中触媒集团持有公司34.83%的股份,李进直接持有公司1,148.50万股股份,占公司总股本的8.69%,刘颐静直接持有公司520.70万股股份,占公司总股本的3.94%;合计控制公司47.46%股权;李进担任公司董事长、总经理,能够对公司的重大对外投资、技术研发、日常经营管理等经营决策施加重大影响,李进和刘颐静为公司的共同实际控制人。公司已建立较为完善的公司治理制度,但实际控制人仍可利用其对公司的控股地位,对公司的经营决策、人事、财务等进行不当控制,从而损害公司及其他股东的利益。

(六)存货跌价和周转率较低风险

2018年末、2019年末和2020年末,公司存货账面价值分别为12,475.66万元、12,746.64万元和20,233.85万元,2018年、2019年和2020年,公司存货周转率分别为0.87、1.41、1.20,处于较低水平。公司已建立了较为完善的存货管理体系,以市场为导向的生产原则进行排产,合理控制存货,并计提了存货跌价准备,但随着公司经营规模的扩大,公司为满足客户订单需求,扩产和增加备货,若存货出现损毁或者由于技术进步等原因面临淘汰等,公司存货将面临一定的贬值风险。未来如果发行人不能提升自身存货管理水平,较低的存货周转速度将会影响发行人整体的资金运营效率,并对发行人经营业绩产生不利影响。

(七)迭代方向引致的风险

如果竞争对手推出更高效、更节能环保的催化剂产品及技术服务,将会大幅挤占发行人的市场份额。催化剂应用领域广泛,新市场、新应用不断扩大,产品和技术创新较大程度上依赖于公司的技术水平及持续研发投入。若公司不能准确预测产品和技术的发展趋势,及时响应客户需求,持续技术研发进行产品性能升级和结构更新,公司将逐渐丧失市场竞争力,对公司的经营情况产生不利影响。

(八)汇率风险

公司在出口产品、进口原材料时主要以美元结算。报告期内,2018年至2020年公司外销收入分别为4,874.55万元、16,166.83万元和18,681.51万元,占当期营业收入的比例分别为28.82%、48.55%和46.02%。报告期内,公司汇兑损益分别为-58.54万元、-75.56万元和174.97万元。如果人民币出现短期内大幅升值,公司产品出口以及经营业绩可能受到不利影响,公司面临汇率变化对经营业绩带来波动的风险。

(九)募投项目研发风险

报告期内,发行人主要从事特种分子筛及催化新材料产品的研发、生产、销售及化工技术、化工工艺服务。为拓展公司产品的业务范围,提升公司的长期可持续发展能力与抗风险能力,公司主要募投项目中固定源脱硝分子筛、光触媒VOCs净化催化剂虽已取得一定技术成果并进入中试及工业放大阶段,但伴随着节能环保与能源化工行业技术迭代速度不断加快,公司后期将投入更多的人力、物力和科研经费用于研发,投入的研发费用有可能超过预算,且研发的项目也可能存在失败的风险。即使募投项目中产品研发完成并成功实现产业化面向市场,也有得不到应用领域和客户足够认可的风险,导致对应产品研发后的经济效益与预期收益存在较大差距。如果公司募投项目中的产品不能达到预期效果而未能销售给客户,或对应用领域的需求把握出现偏差,研发成果不能较好实现产业化,则可能会对公司的财务状况和经营成果产生负面的影响。(文/墨羽)